Das Bundeskabinett hat sich, anders als ursprünglich vorgesehen, nicht bereits am 18.12.2019 mit dem Gesetzentwurf befasst. Hiermit dürfte dem Vernehmen nach nun für das zweite Quartal 2020 zu rechnen sein. Nachfolgend wird ein Überblick über die wesentlichen geplanten Änderungen des Referentenentwurfs im Vergleich zur aktuell gültigen Fassung der Hinzurechnungsbesteuerung gegeben.

Geplante Änderung der deutschen Regelungen zur Hinzurechnungsbesteuerung

Die Schwelle zur Niedrigbesteuerung wird weiterhin bei 25% gezogen. Das BMF rechtfertigt dies mit Rücksicht auf die Arbeiten der OECD zur Einführung einer globalen Mindestbesteuerung, denen es durch den Entwurf nicht einseitig vorgreifen möchte. Sollte es hierbei bleiben, so dürften – aufgrund der fortdauernden Gewerbesteuerpflicht von Hinzurechnungsbeträgen gepaart mit der weiterhin nicht vorgesehenen Anrechnungsmöglichkeit ausländischer Steuern auf die deutsche Gewerbesteuer – Anrechnungsüberhänge weiterhin den Regelfall bilden und der Hinzurechnungsbesteuerung auch in Zukunft den Charakter einer Strafbesteuerung verleihen.

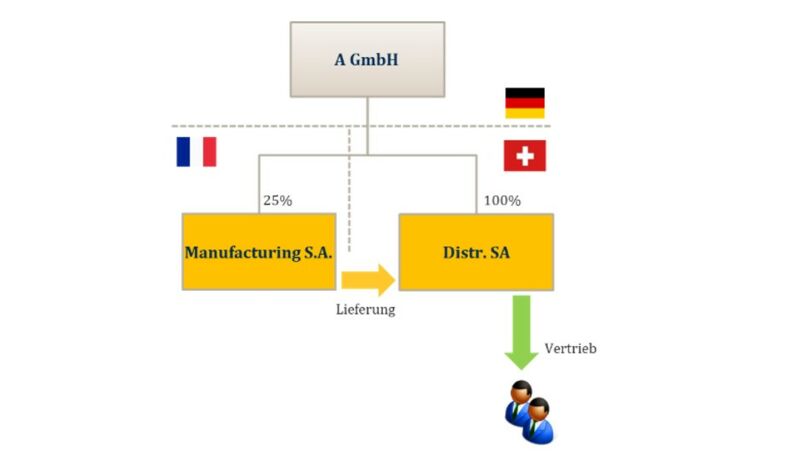

- Die überaus komplexe Konzeption im Rahmen von Handels- und Dienstleistungseinkünften bleibt nicht nur erhalten, sondern soll überraschenderweise sogar verschärft werden. Denn der Entwurf weitet eine schädliche Mitwirkung (durch Teilnahme an der Lieferkette oder Organisation der Handelsströme) auf den EU-/EWR-Raum aus. Künftig werden hierdurch internationale Liefer- und Leistungsketten unter Beteiligung von EU-/EWR-ansässigen Gruppengesellschaften unter den Verdacht der Erzielung passiver Einkünfte gestellt, der sich nur durch den Nachweis ausreichender wirtschaftlicher Substanz (§ 8 Abs. 2 AStG-E) oder eines in kaufmännischer Weise eingerichteten Geschäftsbetriebs entkräften liesse. Unter der derzeitigen Rechtslage erzielt die Distr. SA aktive Einkünfte, da kein in Deutschland Steuerpflichtiger in den Vertrieb eingebunden ist. Die Manufacturing S.A. ist zwar eine nahe stehende Person der A-GmbH, jedoch nicht im Inland steuerpflichtig. Nach dem Entwurf würde die Distr. SA grundsätzlich passive Einkünfte erwirtschaften, da die Waren durch die Manufacturing S.A. (nahestehende Person der A GmbH mit Steuerpflicht in der EU) zur Verfügung gestellt werden. Zur Abwendung der Hinzurechnungsbesteuerung wäre der Nachweis eines in kaufmännischer Weise eingerichteten Geschäftsbetrieb und die fehlende schädliche Mitwirkung der A GmbH oder Manufacturing S.A. erforderlich. Beispielfall:

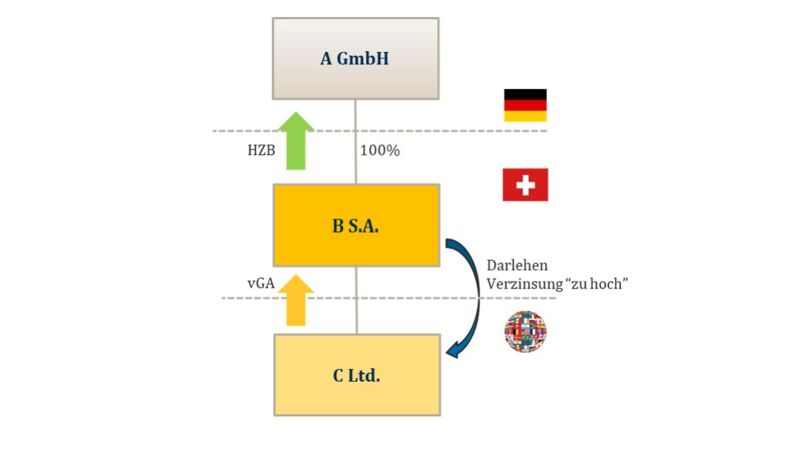

- An der Qualifikation von Gewinnausschüttungen als aktive Einkünfte soll festgehalten werden. Gewinnausschüttungen qualifizieren indessen als passiv, wenn sie das Einkommen der leistenden Körperschaft gemindert haben. Hierüber findet das Korrespondenzprinzip auch Eingang in das AStG, was insbesondere im Zusammenhang mit verdeckten Gewinnausschüttungen auf der Zwischengesellschaft nachgelagerten Ebenen praktisch kaum handhabbaren Schwierigkeiten nach sich ziehen dürfte. Insbesondere dürften sich Unternehmen damit vor die Herausforderung gestellt sehen, die Fremdüblichkeit konzerninterner Verrechnungspreise weltweit sicherzustellen. Andernfalls droht eine Hinzurechnungsbesteuerung, selbst wenn Transaktionen vollständig ausserhalb Deutschlands abgewickelt werden. Die Schweizer B S.A. gewährt der C Ltd. ein Darlehen. Die hierfür zum Ansatz gebrachten Zinsen sind unangemessen hoch. Eine Einkommenskorrektur auf Ebene der C-Ltd. erfolgt im Ausland nicht. Sollte die C Ltd. aktive Einkünfte erzielen (bspw. als Herstellungsunternehmen), wird die der B S.A. zufliessende verdeckte Gewinnausschüttung als passiv angesehen. Anders wäre dies, wenn die C Ltd. selbst passive Einkünfte erzielt, die der Hinzurechnungsbesteuerung bei der A-GmbH unterliegen. Der B S.A. fliesst in diesem Fall eine aktive Dividende zu. Beispielfall:

- Korrespondierend zu den Regelungen für Gewinnausschüttungen werden auch Veräusserungsgewinne aus Anteilen an einer Gesellschaft grundsätzlich aktiv gestellt. Dasselbe gilt für Einkünfte aus Umwandlungen. Hier wie dort bleibt es jedoch auch künftig bei Einschränkungen und Ausnahmebestimmungen.

- Nicht mehr im Aktivkatalog finden sich Einkünften aus der Aufnahme und darlehensweisen Vergabe von Kapital, d.h. Zinserträge

Die Vorschriften zur erweiterten Hinzurechnungsbesteuerung für Zwischeneinkünfte mit Kapitalanlagecharakter (insbesondere Zinsen, Wertpapiererträge) sollen im Wesentlichen beibehalten unverändert beibehalten werden. Insbesondere sollen die Vorschriften (bedauerlicherweise) weiterhin bereits ab einer Beteiligung von mindestens 1% an der Zwischengesellschaft (oder sogar weniger) greifen. Neu ist hingegen die Aufnahme eines Motivtests, der auch im Zusammenhang mit Beteiligungen an Gesellschaften greifen soll, die in Drittstaaten (bspw. Schweiz) ansässig sind. Das BMF verfolgt hiermit das Ziel, die Vorgaben aus der Entscheidung X-GmbH (5) umzusetzen. Dies hat zur Folge, dass der Aktivitätsnachweis nur Anwendung findet, wenn der ausländische Staat im Wege des zwischenstaatlichen Informationsaustausches auch entsprechende Auskünfte an die BRD erteilt. Es dürfte indessen fraglich sein, ob das BMF den Vorgaben der Gerichte vollends nachkommt. Denn der vorliegende Entwurf lässt vermuten, dass es weniger auf die abstrakte Verpflichtung des ausländischen Staates ankommt, entsprechende Informationen zu erteilen, sondern auf dessen tatsächliches Austauschgebahren. EuGH und BFH haben indessen nur auf einen zwischenstaatlichen Rechtsanspruch in Form einer vertraglichen Verpflichtung zum gegenseitigen Informationsaustausch abgestellt.

[1] Richtlinie (EU) 2016/1164 v. 19.7.2016, geändert Richtlinie (EU) 2017/952 v. 29.5.2017. Die Richtlinie war in Bezug auf die Hinzurechnungsbesteuerung eigentlich bis spätestens zum 31.12.2018 in nationales Recht zu transformieren.

[2] Bspw. EuGH. Urteil v. 20.12.2017, verb. Rs. C-504/16 und C-613/16, Deister & Juhler Holding, IStR 2018, 197; EuGH, Beschluss v. 14.6.2018, Rs. C-440/17, GS, IStR 2018, 543.

[3] Urteil v. 13.10.2010, I R 61/09, BStBl. II 2011, 249.

[4] Vgl. BMF v. 4.4.2018, BStBl. I 2018, 589 (zu § 50d Abs. 3 EStG).

[5] EuGH v. 26.02.2019, Rs. C-135/17, IStR 2019, 347; BFH v. 22.5.2019, I R 11/19, DStR 2019, 2353.