Grundzüge einer Vermögensverwaltung

Eine Vermögensverwaltung beabsichtigt Verluste zu vermeiden – beziehungsweise zu verringern. Folglich ist ein geringes Ausmass an Verlusten der Schlüssel für eine erfolgreiche Vermögensanlage. Der Vorteil einer aktiven Vermögensverwaltung – im Gegensatz zur passiven Vermögensverwaltung, die möglichst exakt die Rendite einer Benchmark abbildet – ist in fallenden Märkten eine Absicherung, wenn:

- aktiv Liquidität gehalten werden kann

- man nicht gezwungen ist, in einer Benchmark – beziehungsweise Abbildung einer Benchmark – investiert zu bleiben

Andererseits kann eine aktive Vermögensverwaltung in steigenden Märkten auch eine mögliche Mehrrendite gegenüber einer Benchmark erzielen. Denn als Vermögensverwalter darf man von der Benchmark abweichen.

Verluste verhindern durch Aktiendiversifikation

Ein Konzept zur Vermeidung oder Verringerung von Verlusten, ist die Diversifikation. Bildlich gesprochen bedeutet dies: «nicht alle Eier in denselben Korb legen». Zum einen sollte man innerhalb einer Anlageklasse diversifizieren. Das bedeutet, nicht nur in eine oder eine Hand voll Aktien zu investieren, sondern die Aktienanlage möglichst breit zu streuen – auch über verschiedene Branchen, Industriegruppen oder unterschiedliche Länder. Zum anderen sollten die Investitionen auch in verschiedenen Anlageklassen erfolgen, wie etwa globale Aktien, Rohstoffe und Anleihen. Damit lassen sich Verluste verringern, weil sich nicht alle Anlagekategorien gleich verhalten. So kann eine Anlagekategorie durchaus eine positive Rendite erwirtschaften, während eine andere Anlagekategorie an Wert verliert.

Leider hat sich in der Vergangenheit gezeigt, dass insbesondere bei sehr starken Korrekturen an den Aktienmärkten – wie sie etwa im Jahr 2008 zu beobachten waren – die meisten anderen Anlagekategorien auch an Wert einbüssten. Welche Lehren können daraus gezogen werden? Die Antwort ist einfach: Man sollte flexibel agieren. Das heisst, aktiv zwischen Anlageklassen wechseln oder auch einmal überhaupt nicht am Kapitalmarkt investiert sein, wenn in einer Anlageklasse oder im Markt insgesamt grössere Verluste drohen.Wie kann man ein solches Konzept umsetzen? Ein Mittel hierzu ist die quantitative Vermögensverwaltung.

Entscheidungen treffen mit quantitativer Vermögensverwaltung

Die Zusammensetzung des Wertpapierportfolios wird dabei auf Basis mathematischer Regeln oder Modellen getroffen. Es fliesst keine menschliche Beurteilung in die Entscheidung über die Allokation in verschiedenen Anlageklassen ein. Der sogenannte «menschliche» Faktor spielt bei der Entscheidungsfindung also keine Rolle. Die quantitativen Modelle berechnen zumeist täglich Signale, woraus dann Alloktionsanpassungen erfolgen können – etwa die Reduzierung von risikoreicheren Anlagekategorien (wie Aktien und Rohstoffe) bei fallenden Aktienmärkten oder die dementsprechende Erhöhung der Quote von Anleihen. Wichtige Elemente der quantitativen Vermögensverwaltung sind weiterhin aktive Umschichtungen zwischen verschiedenen Anlageklassen sowie die Möglichkeit eines vollständigen Verkaufs einer Anlagekategorie. Der Erfolg dieses Ansatzes lässt sich wie folgt in Zahlen belegen.

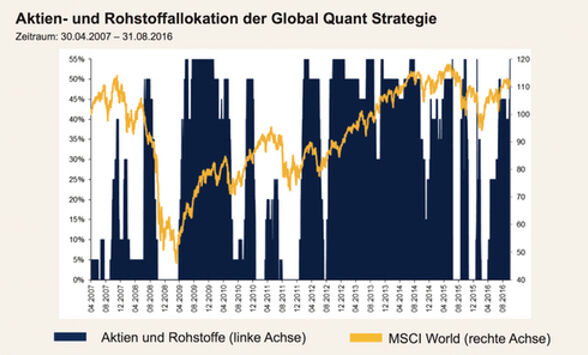

Grafik 1: Dynamik der quantitativen Vermögensverwaltung (Quelle: Bank J. Safra Sarasin AG)

Die erste Grafik zeigt ein Beispiel von einem bei der Bank J. Safra Sarasin in der quantitativen Vermögensverwaltung eingesetzten Modell. Die Anlagestrategie hat eine maximale Allokation von Aktien und Rohstoffen von insgesamt fünfundfünfzig Prozent. Als blaue Balken dargestellt sieht man die entsprechende Allokation von Aktien und Rohstoffen im Zeitablauf (Skala auf der linken Seite). Als orange Linie dargestellt (Skala auf der rechten Seite) sieht man den Weltaktienmarktindex MSCI World. Man kann gut erkennen, wie in der Finanzkrise von 2008 – nach dem Zusammenbruch von Lehman Brothers – der Aktienmarkt von September 2008 bis Frühjahr 2009 sehr stark korrigiert hat (orange Linie).

Anhand der blauen Balken wird deutlich, dass per Ende Juli im Jahr 2008 die Strategie fast maximal in Aktien und Rohstoffe investiert war (fünfzig Prozent versus maximal fünfundfünfzig Prozent). Danach hat das quantitative Modell aber eine starke Reduktion angezeigt, so dass die Strategie im September nur noch marginal und ab Oktober 2008 gar nicht mehr in Aktien und Rohstoffe investiert war.

Eine Teilnahme am weiteren Sturz der Aktienmärkte bis im Frühjahr 2009 wurde nicht mitgemacht. An der Erholung der Aktienmärkte ab Frühjahr 2009 konnte die Strategie aufgrund der richtigen Signale des quantitativen Modells aber zum grossen Teil mit der maximal möglichen Aktienallokation partizipieren. Auch bei der Eurokrise im Jahr 2011 und der Korrektur im Sommer 2015 hat das Modell erfolgreich einen Ausstieg aus Aktien angezeigt.

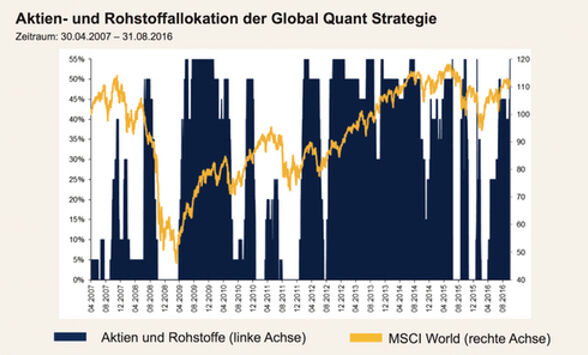

Grafik 2: Überlegenheit der quantitativen Vermögensverwaltung (Quelle: Bank J. Safra Sarasin AG)

Die zweite Grafik veranschaulicht, wie das quantitative Modell mit seiner flexiblen Allokation in der Vergangenheit bereits Verluste begrenzen konnte. Insbesondere im Jahr 2008 als man mit einer hundert Prozent Aktienstrategie auf den Weltaktienindex bis zu sechzig Prozent verloren hat (unterste Linie). Mit einer ausgewogenen Strategie – bestehend aus fünfzig Prozent Aktien Welt und fünfzig Prozent Anleihen Europa – hätte man im Jahr 2008 bis zu dreissig Prozent Wertverlust in Kauf nehmen müssen (leuchtend blau). Die Quantitative Strategie (dunkelblau) konnte den maximalen Verlust während dieser Zeitperiode auf rund zehn Prozent begrenzen. Ebenfalls zu erkennen ist, dass man den bei der reinen Aktienstrategie erlittenen Verlust im Jahr 2008 erst wieder im Jahr 2014 aufgeholt hätte. Bei der Balanced/ausgewogenen Strategie wäre man 2011 wieder beim Nullpunkt angelangt – bei der quantitativen Strategie bereits im Jahr 2009.

Fazit

Bei der Testamentsvollstreckung im Wertpapierbereich sollte man daher – in Abhängigkeit von der Dauer der Testamentsvollstreckung – einer quantitativen Vermögensverwaltung den Vorzug geben. Im Vergleich zu «buy-and-hold» Anlagestrategien lassen sich Verluste wesentlich effektiver vermeiden beziehungsweise minimieren.

(Bildquelle: © ugde/iStockphoto)